伴随着信用制度的逐渐普及和消费水平的日益提高,我国汽车消费贷款规模不断扩大。但与发达国家相比,我国汽车金融的渗透率仍然不足。专家认为,推进我国汽 车消费升级,在政策方面,可多提供贴息贷款和利率优惠等支持;同时,需要企业运用互联网和大数据来有效防范和化解风险,并在此基础上探索产品和模式创新

近年来,随着信用制度的逐渐普及与消费水平的日益提高,汽车消费贷款已不再是个新鲜词,特别是各类汽车金融机构的出现,更刺激了汽车消费贷款的增长。数据 显示,2014年,我国的汽车金融市场规模为4000亿元到5000亿元,相关机构据此预测,2015年底,汽车金融市场金额将达到6700亿元。

与此同时,目前,国内的汽车金融渗透率仍不足20%,远低于发达国家的70%至80%的水平。这意味着,我国的汽车金融市场还有较大空间亟待开拓。

汽车金融主力仍是银行

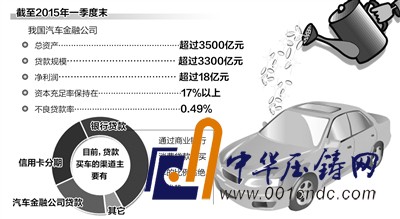

据了解,目前,贷款买车的渠道主要有银行贷款、信用卡分期和汽车金融公司贷款3种。其中,通过商业银行消费贷款来买车的比例占绝对优势。

例如,中国农业银行对有贷款购车需求的客户提供的是信用卡汽车分期产品。“客户可通过信用卡分期付款方式支付购车款,并按月向农行偿还分期本金,支付一定 的分期手续费。汽车分期支持12期、24期、36期等多种期数,客户可自由选择。分期手续费率可以针对每家商户灵活设置,一般为12期4%、24期8%、 36期12%。”农行相关部门负责人接受《经济日报》记者采访时表示。此外,农行还联合多家知名汽车厂商和经销商,推出了分期最低0手续费优惠活动,客户 只需提供身份证件、收入或资产证明及购车凭证等材料,即可申请。

广发银行的汽车金融业务则针对不同产品、不同客户实行不同的流程。在利率水平上,广发银行公司银行业务采取“核心客户”管理,在考虑客户在该行的综合收益 基础上对客户实行浮动报价,优客优价。据了解,传统产品在线化、零散客户批量化、批发零售相结合、综合收益浮动报价,是广发银行汽车金融业务相较于同业的 特色所在。

相对于信用卡分期和银行贷款来说,更多的4S店会向客户推荐自有品牌的汽车金融公司。“2004年,中国人民银行颁布的《汽车贷款管理办法》实施后,银行 加大了汽车消费贷款的审核力度,缩小了汽车消费贷款规模,而财务公司和经销商在汽车消费信贷业务中的占比有所上升。”业内人士表示。

牵手互联网成发展趋势

在汽车金融中,传统商业银行资金成本低、规模大是优势;而汽车金融公司专注于单一品牌系列车型的消费信贷,更具有专业优势。“从专业角度来说,汽车金融公 司和汽车厂家联系更紧密,提供的服务也更专业,能更有效地推动汽车消费升级。未来,汽车金融公司将发挥更大的作用。”中央财经大学金融学院副院长张学勇表示。

“而从发展趋势来看,与互联网相结合将是汽车金融未来发展的一大模式。”张学勇说,借助互联网渠道,汽车金融服务可以提升用户体验,扩大覆盖人群并降低成本、提高效率。

比如,与传统银行贷款一般需要申请人提供房屋做抵押相比,在网贷平台上,借款人可以用自购车辆作为抵押物,通过互联网平台向投资人融资购车,利率与银行基本持平,由平台审核借款人的信贷资质与借款金额,审核流程简便、放款速度快,一般能够实现在24小时内放款。

“互联网金融和汽车厂家的跨界合作,也给商业银行汽车金融业务带来很大的冲击和挑战。”广发银行公司银行部汽车金融业务板块负责人表示,商业银行势必也要抓紧布局互联网,以提升汽车金融业务的效率。

走好发展与风控平衡木

汽车消费信贷作为消费信贷中与住宅消费信贷同样具有长足发展潜力的一项业务,近年来也出现了一些不规范或违约现象。如何提升汽车消费信贷的风控水平,并推动汽车消费升级,成为业界关心的话题。

以信用卡分期为例,消费者在申请办理信用卡汽车分期业务时,应加强自我风险防范意识。“申请过程中,消费者应与银行客户经理保持良好的沟通,并且对自己所 申请的产品应有充分的认识,特别是对分期交易金额、每月还款金额、分期手续费及收取方式、还款方式等关键问题应了解得十分清楚,每月按照银行信用卡对账单 提示金额,在到期还款日前进行还款,以免因还款问题对个人征信产生影响。”农行相关部门负责人建议。

广发银行公司银行部汽车金融业务板块负责人则提醒客户,注意和防范由于同城多家4S店恶性竞争造成的市场风险,以及经销商资金挪用投资等带来的信用风险。

金融如何更好推动汽车消费升级?“一方面是政策层面,可以多提供贴息贷款和利率优惠等支持;另一方面,则需要企业运用互联网和大数据来有效防范和化解风险,并在此基础上探索产品和业务模式创新。”张学勇表示。